又有“巨头”回港上市!

又一巨头回港上市!

4月19日,携程正式登陆港交所,开盘价281港元/股,较发行价268港元/股上涨4.85%。

赴港实现二次上市

据此前公告显示,携程在香港公开发售项下初步可供认购香港发售股份获大幅超额认购。数据显示,携程港股融资额居前三的券商分别为富途证券、辉立证券和华盛证券。

4月16日,携程发布公告,公司拟全球发售3163.56万股股份,其中香港发售股份347.995万股,国际发售股份2815.565万股,另有15%超额配股权;最终发售价已确定为每股发售股份268.00港元,股份将以每手50股为买卖单位。摩根大通、中金公司及高盛为联席保荐人。

按照发行价计算,携程回港二次上市的募资净额至少为83亿港元。根据每股在纳斯达克上市的美国存托股票的普通股比例,发售价相当于每股美国存托股份34.57美元。

携程表示,公司拟募资进一步拓展平台一站式旅行产品,提高内容能力,以及加大人工智能、大数据分析、虚拟现实及云技术的研发与应用。

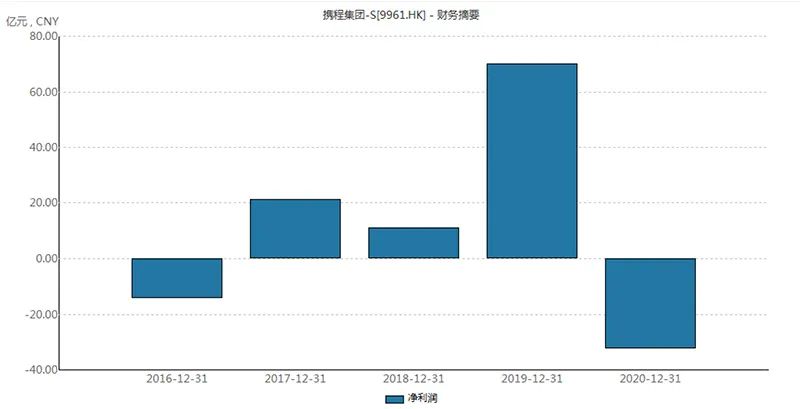

携程2020年净亏损32.5亿元

1999年“出生”的携程,在成立的第5个年头即2003年12月9日于美国纳斯达克上市,在成立的第22个年头二次赴港上市。与第一次在美国纳斯达克上市相比,携程有了很大不同,从2003至2021年的18年间,携程成长为交易额全球第一的在线旅游公司。如今,携程旗下拥有携程、去哪儿网、Trip.com、Skyscanner等多个旅游品牌。

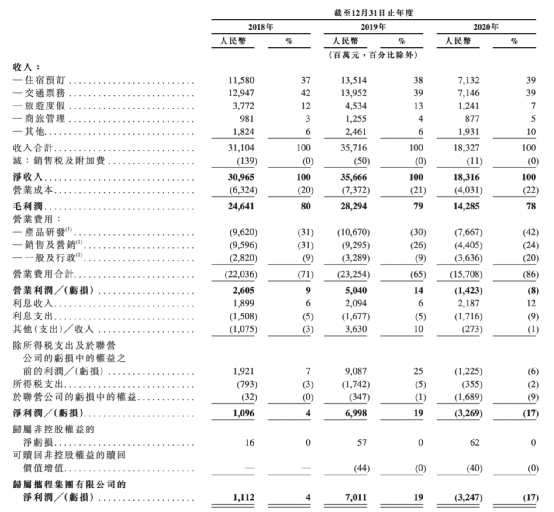

数据披露显示,受疫情影响,携程总收入自2019年的357亿元减至2020年的183亿元,减少49%。2018年、2019年净利润分别为11.12亿元、70.11亿元,但是在2020年录得净亏损32.47亿元。

尽管如此,2020年,携程的毛利率仍保持在78%的高位,过去3年的波动仅为2%。但从2020年第三季度开始,随着国内疫情防控形势持续稳定,国内旅游市场逐步恢复,携程实现了2020年首个季度盈利,2020年第四季度,携程净利润为10亿元,已连续两个季度盈利。

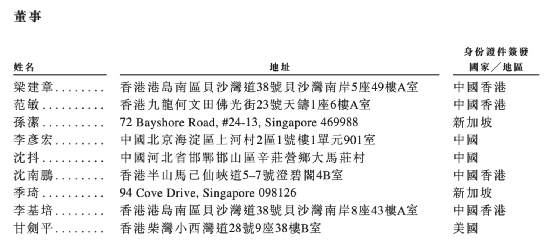

百度为携程的单一最大股东

根据招股书,截至2021年2月28日,百度拥有携程约11.5%的股份,为携程单一最大股东;公司董事及高级管理人员合计拥有约6.7%的股份;Naspers持股约5.5%。(据了解,Naspers是一家拥有百年历史的跨国传媒集团,于1994年9月在约翰内斯堡交易所上市。Naspers还拥有北青传媒的股权,它也是腾讯的最大股东。)

董事名单中出现多位“大佬”的名字。据了解,李彦宏自2015年10月起担任该公司董事。沈南鹏为携程的联合创始人之一,自成立以来担任携程公司董事,且自2008年10月起担任独立董事。

今年或迎来“爆发式出游”

“五一”即将来临,出行需求格外高涨,今年或迎来“爆发式出游”。

据携程预计,今年“五一”旅游人次有望突破2019年同期,达到2亿人次的新高。截至4月14日,“五一”期间机票、酒店、门票、租车订单量较2019年同期均实现正向增长。

这也反映了国内旅游需求的增长。根据易观报告,按照国内旅游和入境旅游总人次统计,中国已成为全球最大的旅游市场,2019年中国国内旅游和入境旅游总人次为62亿,尽管新冠病毒疫情导致2020年有所降低,但预计这一数字将在2025年达到75亿。2019年,中国国内旅游和入境旅游的市场规模为人民币6.6万亿元(约合1.0万亿美元),占全球旅游市场的18%。尽管目前中国的旅游市场规模巨大,但仍有进一步增长的巨大潜力。

来源:金融时报综合